Entfalten Sie die Kraft Ihrer KYC-Daten

Verwandlung von KYC-Einsichten in strategische Maßnahmen für unübertroffene Compliance und Kundenverständnis

Compliance verbessern: Erhalten Sie Echtzeiteinblicke in Kundenprofile und Risikostufen.

KYC-Prozesse optimieren: Rationalisieren Sie die Datenerfassungs- und Verifizierungsprozesse.

Risiko vorhersagen: Nutzen Sie prädiktive Analysen, um potenzielle Risiken vorherzusehen und zu mindern.

Was ist KYC-Datenanalyse?

10 KPIs der Datenanalyse im KYC

Wie werden Analytics in KYC-Programmen genutzt?

Erhöhte Compliance

Erhöhte Compliance beinhaltet die Nutzung von Datenanalysen, um Echtzeiteinblicke in Kundenprofile und Risikostufen zu gewinnen. Analysen helfen dabei, wichtige Kennzahlen zu verfolgen, den Compliance-Status zu bewerten und Verbesserungsmöglichkeiten zu identifizieren.

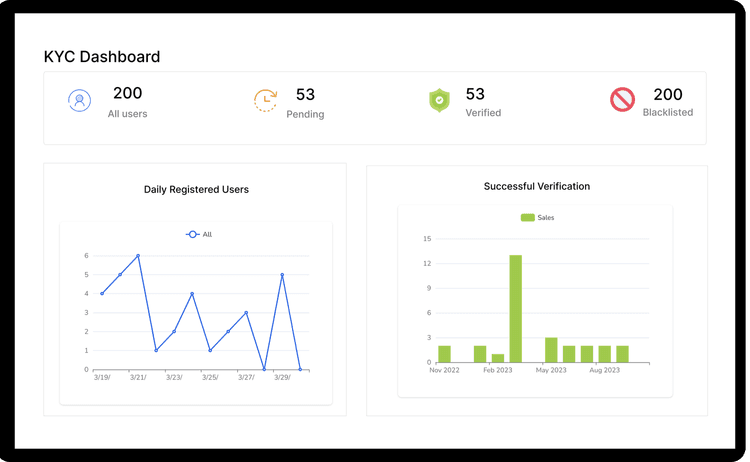

Beispiel: Implementierung eines Compliance-Dashboards zur Überwachung von KPIs wie dem Kundenrisiko-Score und der KYC-Compliance-Rate, was zu effektiveren Compliance-Strategien und einer schnelleren Identifizierung potenzieller Risiken führt.

Vorteil: Eine verbesserte Sichtbarkeit des Compliance-Status ermöglicht schnellere Entscheidungsfindung und verbessert die Effektivität der KYC-Maßnahmen.

Optimierte KYC-Prozesse

Die Optimierung von KYC-Prozessen bedeutet, Datenanalysen zu nutzen, um Datenerfassungs- und Verifizierungsprozesse zu straffen. Analysen helfen dabei, Ineffizienzen zu identifizieren, Verifizierungsschritte zu automatisieren und den gesamten KYC-Workflow zu verbessern.

Beispiel: Einsatz von maschinellen Lernmodellen zur Automatisierung der Dokumentenverifizierung und Reduzierung der manuellen Überprüfungszeit, was zu einer schnelleren Kundenaufnahme und einer verbesserten Genauigkeit führt.

Vorteil: Bessere KYC-Prozesse erhöhen die Effizienz, senken die Kosten und verbessern die Kundenerfahrung.

Risikovorhersage

Die Risikovorhersage im KYC umfasst die Nutzung von Analysen zur Antizipation und Minderung potenzieller Risiken, die mit Kundenprofilen verbunden sind. Analysen können Trends wie aufkommende Risikomuster oder Änderungen im Kundenverhalten vorhersagen und so ein proaktives Management ermöglichen.

Beispiel: Einsatz von prädiktiven Analysen zur Vorhersage potenziell hochriskanter Kunden auf Basis der Transaktionshistorie, wodurch Unternehmen zusätzliche Prüfungen und Schutzmaßnahmen implementieren können.

Vorteil: Proaktive Risikovorhersage ermöglicht es Unternehmen, den regulatorischen Anforderungen voraus zu sein, Betrug zu reduzieren und die Organisation vor potenziellen Finanzverbrechen zu schützen.

Durch die Nutzung von KYC-Datenanalysen können Unternehmen kritische Einblicke gewinnen, Compliance-Operationen optimieren und Kundenrisikoprofile effektiver vorhersagen, was zu einer verbesserten Compliance-Leistung und einem besseren Kundenverständnis führt.

CaseWhens innovative Vorgehensweise

Einzigartige Methodik für KYC-Analytics

Bei CaseWhen definieren wir KYC-Analysen neu mit einer innovativen Methodik, die traditionelle Ansätze übertrifft. Unsere Mischung aus fortschrittlichen Datenanalysetechniken und Branchenexpertise bietet umsetzbare Erkenntnisse, die strategische Compliance-Entscheidungen vorantreiben.

Fortgeschrittene Analysetechniken und Branchenexpertise

Was CaseWhen auszeichnet, ist die Integration von hochmodernen Analysen mit umfassendem Compliance-Wissen. Diese starke Kombination bietet ein umfassendes Verständnis für Ihre einzigartigen KYC-Herausforderungen und -Chancen, sodass wir maßgeschneiderte Lösungen entwickeln können, die messbare Ergebnisse liefern.

Maßgeschneiderte Lösungen für Ihr Unternehmen

Erkennend, dass eine Einheitslösung im KYC-Analytics nicht funktioniert, entwirft wir maßgeschneiderte Lösungen, die mit Ihren spezifischen Compliance-Zielen und Anforderungen übereinstimmen. Egal, ob Sie fortschrittliche Risikobewertungsmodelle, automatisierte Verifikationssysteme oder umfassende Compliance-Dashboards benötigen, wir stellen sicher, dass unsere Lösungen auf Ihre Geschäftsziele abgestimmt sind.

Maßgeschneiderte Strategien: Lösungen, die auf Ihre spezifischen KYC-Bedürfnisse zugeschnitten sind.

Experteneinblicke: Nutzen Sie unser tiefes Branchenwissen für einen Wettbewerbsvorteil.

Bewährte Ergebnisse: Verbessern Sie die Compliance-Leistung mit datengetriebenen Entscheidungen.

Entfesseln Sie das volle Potenzial Ihrer KYC-Daten mit dem Data Analytics for KYC Program von CaseWhen. Lassen Sie uns Ihnen helfen, Erkenntnisse in umsetzbare Strategien zu verwandeln, die Ihr Geschäft voranbringen.